適格請求書等保存方式(通称:インボイス制度)が2023年10月1日に始まり、請求書等の発行や受領に変化がありました。

しかしインボイス制度により、領収書にどのような変化があったのか、詳しく把握しきれていない人もいるでしょう。この記事では事業者が知っておきたい、インボイス制度以降の領収書の発行や受領の注意点を解説します。

なお、インボイス制度の開始以降、事務作業が増加する企業もみられます。バックオフィス業務を外注できるタスカルの事例を紹介していますのでご覧ください。

インボイス制度で適格請求書を発行する必要のある事業者は?

インボイス制度により、買い手である事業者が消費税の仕入税額控除(※)を受けるには、原則として適格請求書を売り手に発行してもらうことが必要になりました。

インボイス制度の求める適格請求書(インボイス)を発行するには、売り手である事業者は税務署で適格請求書発行事業者の登録を受けなくはなりません。

つまり適格請求書を発行する必要のある売り手の事業者は、適格請求書発行事業の登録を受けた事業者です。売り手でも登録を受けていない事業者の場合は、適格請求書と誤解されない請求書を発行することになります。

(※)消費税の仕入税額控除:課税売上高にかかわる消費税額から控除可能な課税仕入高にかかわる消費税額

インボイス制度の要件を満たす領収書とは?

インボイスの定義について、国税庁では以下のように定めています。

- 一定の事項が記載された請求書や納品書その他これらに類するもの

- 請求書や納品書、領収書やレシートなどの名称は問わない

つまり、領収書であっても、適格請求書発行事業者の登録を受けた事業者が発行するときは、基本的にインボイス制度の要件を満たす必要があるということです。

適格請求書発行事業者が発行する適格請求書には、以下の2種類があります。それぞれについて解説していきます。

- 適格請求書

- 簡易適格請求書

参考:国税庁|消費税の仕入れ税額控除の方式としてインボイス制度が開始されます

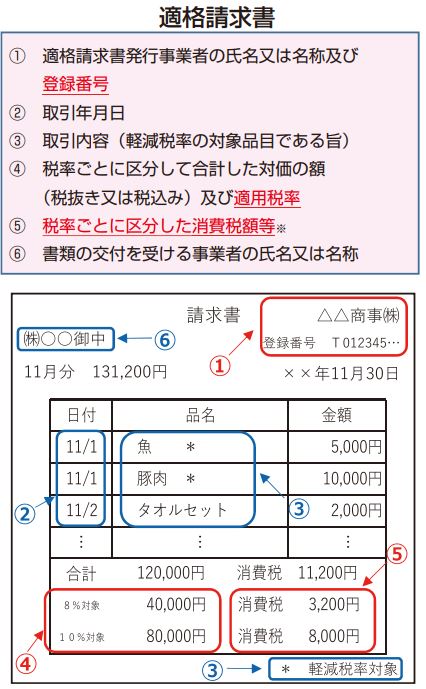

原則は適格請求書の要件を満たした領収書を発行する

適格請求書の要件

出典:適格請求書等保存方式の概要-インボイス制度の理解のために-|国税庁

原則として、適格請求書発行事業者が領収書を発行するときは、上記の適格請求書の要件を満たす領収書でなくてはなりません。領収書を発行するときのポイントは以下の通りです。

- 発行事業者名と登録番号を記載する

- 宛名に相手先の事業者名を記載する

- 取引年月日を記載する

- 取引内容は領収書では但し書きで内容を記載する

- 対象の取引で軽減税率が適用されるときは軽減税率とわかるように記載する

- 税率を区分して適用税率とその金額を記載する(内訳)

- 適用税率ごとに消費税の額を記載する(内訳)

要件を満たして領収書を発行するには、受領した金額だけでなく、消費税区分ごとの消費税額と対価の内訳が必要です。また、宛名と但し書きも漏れなく記載して発行するように注意しましょう。

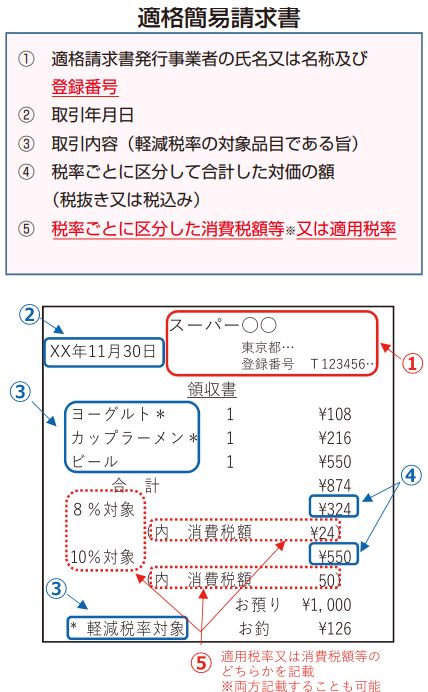

特定の業種は簡易適格請求書を発行できる

基本的に、領収書も適格請求書の要件を満たす必要があります。しかし、スーパーなど不特定多数に領収書やレシートを発行するような事業では、その都度、相手先を確認して記載するのは大変です。

そのため不特定多数への販売を行う小売業、飲食店業、タクシー業などは、以下の簡易適格請求書の発行が認められています。

簡易適格請求書

出典:適格請求書等保存方式の概要-インボイス制度の理解のために-|国税庁

簡易適格請求書では、相手先の事業者名や名称の省略が可能です。また、消費税の記載については、適用税率か区分した消費税額がわかれば問題ありません。

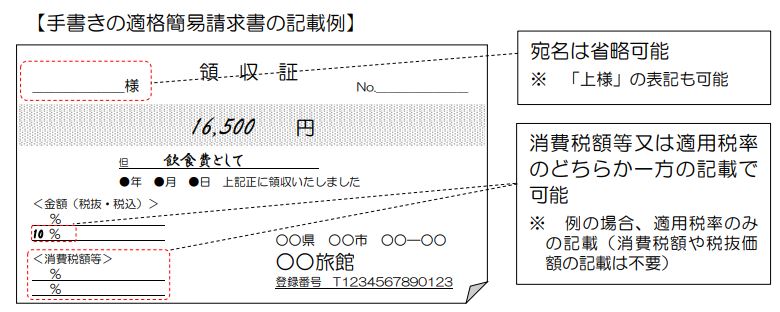

ただし簡易版であっても、但し書きなし(取引内容の記載なし)や登録番号なしの領収書は簡易適格請求書として認められません。手書きの領収書も同様で、以下のような記載が必要です。

手書きのインボイス対応領収書

出典:多く寄せられるご質問 (令和5年12月15日更新)|国税庁

インボイス制度で領収書を受領する側が気を付けること

事業者が領収書を受領する場合、インボイス制度に適した領収書(適格請求書または簡易適格請求書)が必要かどうかは、受領する側の消費税の課税形態で異なります。

原則として、課税売上高1,000万円以下の免税事業者(※)は、受領する領収書がインボイス制度に適した領収書である必要はありません。消費税の申告や納税義務がなく、消費税の申告にかかわる仕入税額控除を計算する必要がないためです。

また課税売上5,000万円以下で簡易課税を選択している事業者も、必ずしもインボイス制度に適した領収書である必要はありません。簡易課税では、仕入税額控除を厳密に計算するのではなく、事業区分ごとに、一定の割合を課税売上高に対する消費税に乗じて仕入税額控除を計算するためです。あらかじめ割合が定められているため、仕入税額控除に適した領収書であるかの確認は必要ありません。

つまり、仕入税額控除のためにインボイス発行が必要な事業者は、消費税を申告する課税事業者になります。

以下、インボイス制度に対応する領収書を受領するときに、課税事業者(簡易課税以外の事業者)が確認しておきたい事項を紹介します。

- 登録番号は記載されているか

- 登録番号以外の必要事項は記載されているか

- 少額特例は適用されるか

※任意で課税事業者や適格請求書発行事業者の登録をした事業者は除きます。

登録番号は記載されているか

インボイス制度以降、適格請求書や簡易適格請求書には登録番号の記載が必要になりました。まず、登録番号が記載されているか確認しましょう。

なお番号の記載があっても、国税庁の「適格請求書発行事業者公表サイト」を参照し、実際に登録されているかまで確認することをおすすめします。

適格請求書発行事業者公表サイト

登録番号以外の必要事項は記載されているか

インボイス制度の要件を満たす領収書でも紹介したように、登録番号以外にも必要な記載事項があります。領収書の場合は、特に但し書きや宛名、消費税の区分や記載などがあるかを中心に確認しましょう。

少額特例は適用されるか

インボイス制度開始にともない、2023年10月1日から2029年9月30日の期間限定で少額特例が認められることになりました。

この特例は、税込1万円未満の課税仕入につき、インボイスの保存がなくても帳簿への記載や保存があれば仕入税額控除を認める特例です。課税事業者でも規模の小さい事業者で、以下いずれの条件にも該当する事業者が適用されます。

- 基準期間(法人は前々事業年度、個人は前々年)の課税売上高1億円以下

- 特定期間(法人は前事業年度開始から6カ月間、個人は前年の1月1日から6月30日)の課税売上高5,000万円以下

少額特例により、中小企業者の事務負担増加の緩和が期待できます。

必要に応じてインボイスの要件を満たした領収書か確認しよう

インボイス制度により、適格請求書発行事業者として登録している事業者は、インボイスの要件を満たした領収書の発行が必要になりました。

また課税事業者でも、仕入税額控除の計算にかかわる原則課税の事業者はインボイスの要件を満たした領収書の受領が必要です。

適格請求書発行事業者の登録の有無や消費税の課税形態によって、事務負担が重くのしかかるようになった事業者もあるのではないでしょうか。増加した事務作業は外部に委託するのも方法のひとつです。タスカルなら、領収書の発行を含めたバックオフィス業務をまとめて依頼できます。